第4回 中古不動産を売却する際にかかる費用について

売却にかかる費用とは

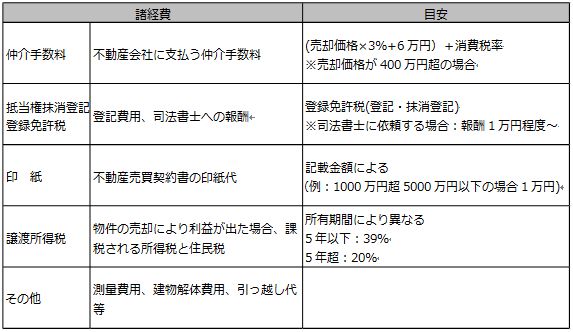

不動産の売却に関する主な費用とおおよその目安は以下の通りとなります。

(譲渡所得税については、特例や状況により異なります。あくまで、一般論の数字を掲載)

仲介手数料ってどんな仕組み?

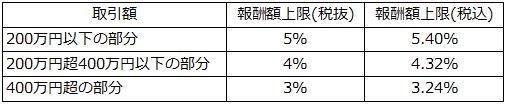

不動産会社を介することで広く紹介され、また、個人間売買はトラブルが発生する危険性があるため、不動産の売却においては不動産会社に仲介を依頼するのが一般的です。仲介手数料は、法律で上限が決まっています。

■仲介手数料の上限額

400万円超の場合は以下の速算式に当てはめて計算が出来ます。

仲介手数料=(売却価格×3%+6万円)+消費税

例えば、3000万円の物件の場合は1,036,800円(税込)となります。

これはあくまでも「上限」ですが、多くの場合、仲介手数料が上限額から値引かれることはあまりありません。なぜならば、不動産会社にとって、仲介手数料が唯一の“収入源”となるからです。

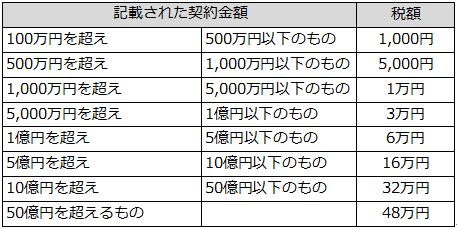

印紙税って何?

売買契約書には印紙を貼る必要があります。印紙税額は、記載された契約金額によって異なります。

■不動産売買に関連する印紙税

万が一、契約書に印紙を貼らなかった場合でも契約自体は有効に成立します。しかし、印紙のない契約書は印紙税法において違法となり、税務調査で発覚すると「その納付しなかった印紙税の額とその2倍に相当する金額との合計額、すなわち当初に納付すべき印紙税の額の3倍に相当する過怠税が徴収されることになります」(国税局HPより)。

本来は売主、買主それぞれ1通の売買契約書を保管するので、それぞれの売買契約書に印紙を貼付します。なお、売買契約書を1通しか作成せず売主側が原本のコピーを保管する場合には、売主の印紙税分を節約することが可能です。(ただし、原本を保管しておくのが一般的です)

自分で登記すると節約できる?

住宅ローンの残債があり抵当権が設定されている場合には、抹消登記の登録免許税が必要となります。不動産1件ごとに1,000円程度かかります。

抵当権の抹消を司法書士に依頼する場合は、司法書士への報酬も必要となります。報酬の相場は1万円~です(司法書士への人件費ですので、地域によりもう少し高い場合もあります)。自分で行うことで司法書士への報酬を節約することも可能ですが、慣れないことですので、時間や労力がかかることを覚悟しなければなりません。

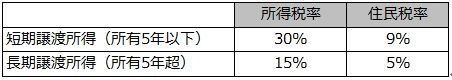

売却のタイミングが譲渡所得税節税のポイント

物件の売却により利益が出た場合、所得税と住民税がかかります。

■譲渡所得税率

譲渡所得に対して以下の税率がかかります。

※H25年からH49年までの所得には、従来の所得税に2.1%をかけた復興特別所得税がかかります。

譲渡所得が100万円だった場合の税額は以下の通り

所有が5年を超えているか否かで、税率が19%(上記100万円の例だと19万円)も違ってきます。さらに、所有期間が10年を超える自宅を売却した場合、所得税率10%・住民税率4%に軽減される特例があります(課税譲渡所得6,000万円以下の部分について)。売却のタイミングが節税のポイントと言えそうです。

また、そもそも譲渡所得がマイナスであれば、課税されません。

■譲渡所得

譲渡所得 = 譲渡による収入 ―( 購入価格 + 購入時諸費用 -建物の減価償却費 + 売却時諸費用 )

購入時と売却時の諸経費を最大限計上し、譲渡所得の金額を低くする事で、税金を少しでも減らすことが出来ます。

(税についての詳細は、必ず専門の税理士にご相談ください)

せっかく売却が決まった所有不動産。節約できるところはしっかり節約して、少しでも多くの代金を手元に残しましょう。

2017年05月29日(月)

第3回 少しでも高く自宅を買ってもらうために~物件見学の受け方~

【データで読み解く 不動産の売買の極意】

本連載では、「人生の転機」をテーマに、その時に起こる住宅の購入や売却について、データを用いながら解説してまいります。

近畿圏における中古マンションの価格は、上昇しています。

近畿圏中古マンション成約状況の推移

■成約件数の推移 (件)

.jpg)

■成約㎡単価の推移 (万円/㎡)

.jpg)

(公益財団法人 近畿圏不動産流通機構「Real Time Eyes 」より作成)

しかし、上手く売却できる方とそうでない方がいるようです。ここでの上手くは、なるべく高く、そしてなるべくスムーズに、を指します。自宅の売却(中古戸建、中古マンション)で大きなポイントとなるのが、購入希望者による物件見学(内覧)時の対応です。(ここでは、現在住んでいる物件の売却を想定して話を進めます)

物件購入の流れの中で、まず初めに接点を持つのは不動産仲介会社の担当者の方です。購入を考えている方は、希望のエリア、金額、間取り、などを伝えます。そして、担当者から物件の選定を行い、物件の紹介をされます。このとき、希望要件が細かく、該当する物件が少ない場合は別ですが、たいていの場合、2~3物件を候補として勧められます。そして、それらを実際に見に行くこととなります。そのアポイント設定などは、担当者が行います。

売却する場合は、不動産仲介会社に査定を依頼し、売却希望額を伝えて、募集金額を決めます。そして、担当者からの「購入希望者がいます。」という連絡を待ちます。

ここまでの一連の流れは、購入者⇔担当者、所有者(売却希望者)⇔担当者 となります。(ここでの担当者は同じ場合もありますし、別会社の場合もあります。)

つまり、ここまでは、対不動産仲介会社とのやり取りになります。

しかし、物件見学では、大きく様相が変わります。

新築物件の場合は、売主である不動産会社が物件の説明を行いますが、中古物件の場合、物件の細かい説明は不動産仲介会社の担当者が行うことはあまりありません。実際に使っている(住んでいる)売却希望する側の持ち主が説明することになります。そのため、この説明の仕方で、売却可能性や売却価格に差が生まれます。

家の中をくまなく案内し丁寧に説明する方もいれば、あまり説明をせず、「ゆっくり見て、なんでも聞いてください」と受け身な方もいます。

先日、購入を検討している方から、見学の同行を依頼され、2つ物件(ともに一戸建て)を見に行きました。 その様子から、ポイントとなる事をお伝えします。

物件見学の際のポイントについて

1軒目のお宅は、ご夫婦で対応してくださいました。ある程度、きれいに片づけて、見学者を迎えている様子が伺えました(片づけてお迎えするのは絶対条件です)。家の中での案内、(室内の説明、水回りの説明など)は奥様が行いました。案内時には、使っていない部屋の雨戸やカーテンもすべて開けられており、光が射しているのが好印象でした。

そして駐車場や家の外回りの説明は御主人様が行い、自らがこの物件を約15年前に買った時のエピソードや、どこが気に入って購入したのかを話していました。また、戸建て物件では一番気になる近隣住居の方々についても、お話をされていました。その際に「この物件を手放すのは、子供が巣立ってライフスタイルが変化したから仕方がないけど、両隣の方とお別れするのは辛いな」としみじみ話されており、いい住環境であったことを想像させました。

2軒目のお宅は、ご主人様おひとりの対応でした。大変立派なお家でしたが、室内は、あまり片づけられているとは言えない状況でした。しかし、室内を丁寧に案内していただき、注文住宅で建てられた自宅に対する熱い思い(これ重要です)を聞きました。

ただ、片付いていないことと、テープなどで応急処置的な修繕をしている点は気になりました。自慢のお家ですが、売却することが決まっているためでしょうか、このような修繕はマイナスのポイントとしか映りませんでした。やはり、購入する側は、丁寧に使っているという所は伺い知りたいところだと思います。

結果的に1軒目のお家を購入することになりました。どちらもいい物件でしたが、「1軒目の方がリフォームするイメージが付きやすかった」ということを購入者は指摘しています。

戸建て住宅の場合、築年数が浅い物件は別ですが、ほとんどの場合なんらかのリフォームをして新たな購入者は住むことになります。多くの場合は、かなり大掛かりなリフォームを行います。ちなみに、この購入者は2度目の訪問時にはリフォーム会社の方を同行させて物件見学を行っています。

こう考えると、リフォームした後のイメージが付くか?は大きなポイントとなってきます。そのためにも、本文中の太文字の内容が重要と言えるでしょう。

2017年05月24日(水)

第2回 教育費と住宅ローンのダブル出費時期にどう備えるべきか?

【データで読み解く 不動産の売買の極意】

本連載では、「人生の転機」をテーマに、その時に起こる住宅の購入や売却について、データを用いながら解説してまいります。

人生における3大資金『住宅・教育・老後』。今回は、この3本柱の中で、住宅と教育費についてみていきたいと思います。

まずは、教育費の現状を見ていきましょう

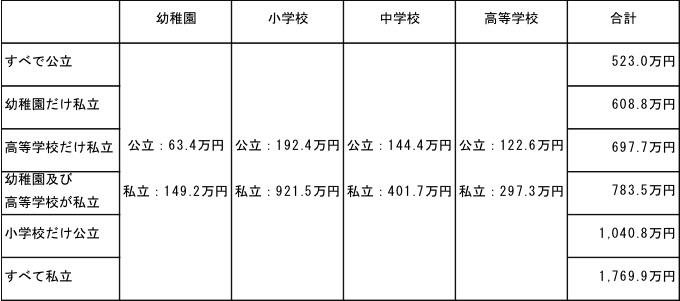

■幼稚園3歳から高等学校第3学年までの15年間の学習費総額

(文部科学省「平成26年度子供の学習費調査」より引用)

(文部科学省「平成26年度子供の学習費調査」より引用)

■入学先別にみた卒業までに必要な大学入在学費用

.jpg)

(株式会社日本政策金融公庫「平成28年度教育費負担の実態調査結果」より引用)

すべて公立だった場合でも約1,000万円、すべて私立(理系大学)の場合は、約2650万円となります。

では、教育費のピークはいつでしょうか?

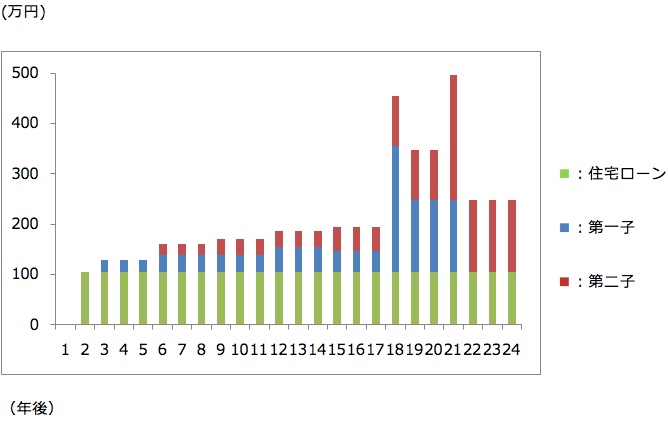

例えば、3歳差の兄弟がいる家庭を想定してみます。第一子は高校まで公立、大学は私立文系に通い、第二子は高校から私立、大学は私立文系に通った場合の、教育費は以下のようになります。

■教育費の推移(イメージ)

第一子が大学に入学する18年後から卒業するまでの4年間が教育費のピークとなります。この時期に住宅ローンが重なると大きな負担となります。

まずは、我が家の教育費のピークがいつから始まるのか、どのくらいの負担になるのかをシミュレーションする必要があります。最近では、保険会社や銀行などのHPで「ライフプラン診断(ライフプランシミュレーション)」が出来るようになっています。

変動金利は注意が必要

変動金利は固定金利よりも金利が低いというメリットがありますが、金利が上昇した場合は、見通しが立たなくなる可能性があります。見通しがたたないということは、万が一に備えて貯蓄を蓄えておく必要があるので、その点も含めたプランニングが欠かせません。

ミックスローンで教育費のピークに備える

変動金利か固定金利かを選択する際に、両者のメリットを享受するという観点から、ミックスローンを組むという選択肢があります。金利が低い変動金利と金利が変わらず安心な全期間固定金利型の両方を組み合わせるというものです。

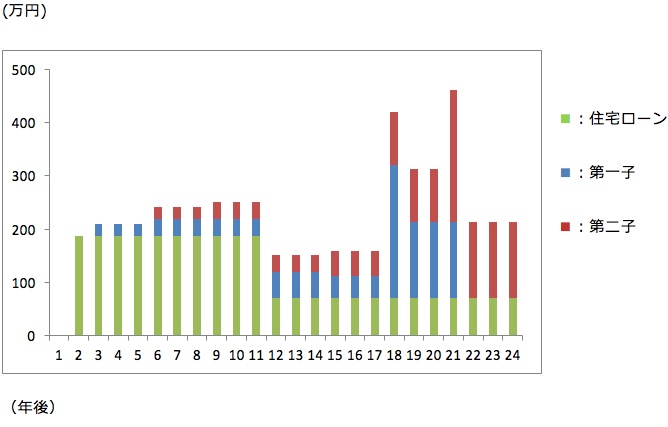

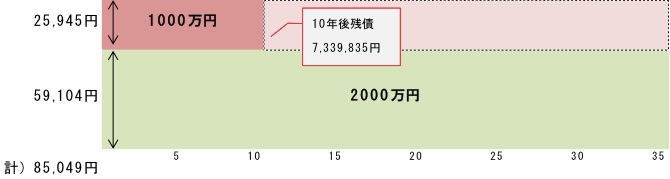

今回は、変動と固定という観点ではなく、2階建の住宅ローンを組むという点で、このミックスローンをうまく活用して、教育資金のピークに備えるケースをみていきましょう。

※以下全て元利均等返済方式で試算

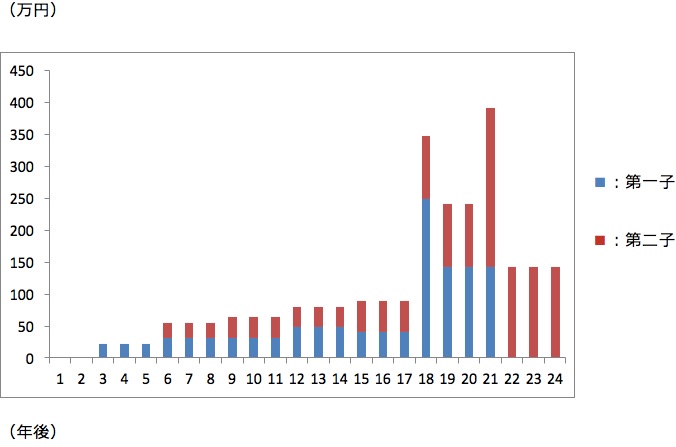

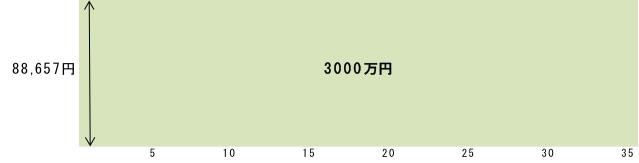

■ケース1)3000万円を全期間固定(1.28%)で35年組んだ場合

まずは、比較のためにローンを一本で組んだケースを見てみましょう。月々8万8千円を35年間払い続けていくことになります。このケースを先ほどの教育費の推移に当てはめてみると以下のようなります。

第二子が大学に入学する年は、住居費と教育費だけで年間500万円の支出が発生します。

■ケース2)3000万円の借入を、2000万円を全期間固定(1.28%)で35年、1000万円を変動 金利(0.497%)期間10年で組んだ場合

(下記のグラフは変動金利の金利に変化がなかった想定)

.jpg)

子どもが小さく教育費や生活費があまりかからない所謂『貯め時』である当初10年間の月々返済額は14万円となりますが、11年目からは月々の返済が5万9千円ですむので、大学進学に向けて貯蓄が必要な時期に、住宅ローンの負担感が軽減されています。また、このケースは、今は共働きだが将来的に妻が専業主婦になるパターンでも活用できます。

教育費の推移と合わせると以下の通りで、教育費のピーク前に6年間の準備期間を設けることが出来そうです。

■ケース3)3000万円の借入を、2000万円を全期間固定(1.28%)で35年、1000万円を変動金利 (0.497%)期間35年で組んだ場合

(下記のグラフは変動金利の金利に変化がなかった想定)

銀行によっては、2本のローンを同じ期間で設定しなければならない場合もあります。その際は、変動金利で35年組みますが、10年経過後に、残債730万円を全額繰り上げ返済します。変動金利なので、10年後の残債額は確定していませんが(この点を踏まえて当初10年固定で組むのもアリ)、おおよその目標金額として設定することは可能でしょう。ケース2と同じく、『貯め時』にしっかり貯蓄や繰り上げ返済をして、11年目以降は、教育資金と老後資金にシフトさせていくという考え方です。

教育費に比べて見通しがたてやすい住宅ローン

子どもの希望通りに進学させたいと思うものの、見てきたように公立と私立では学費に大きな開きがあり、また、留学、浪人…など、予定外の出費も考えられます。一方で、住宅ローンは、固定金利の場合は、月々の返済金額、期間をあらかじめ設定することが出来、ある程度の見通しを立てることが出来ます。ライフプランをもとに、住宅ローンで戦略的に資金計画を立てて、「教育」「老後」にバランスよく備えていきましょう。

2017年05月24日(水)

第1回 産休・育休中の住宅購入にはどんな注意が必要か?

【データで読み解く 不動産の売買の極意】

一般個人の方が住宅(不動産)を売買するときには、通常エディオンハウジングのような不動産仲介会社を利用されると思います。「居住用の住宅(不動産)を購入する」や「所有する住宅(不動産)を売却する」という行為は、生涯のうちに何度も経験するものではありません。

そのため、仲介会社のような専門家任せになりがちです。しかし、実際に売買行為を行う方がある程度の知識を持っていたほうが、上手に売り買いできることはいうまでもありません。

本連載では、「人生の転機」をテーマの中心に、その時に起こる住宅の購入や売却について、データを用いながら解説してまいります。

第1回:産休・育休中の住宅購入にはどんな注意が必要か?

第1回目は、結婚した女性の最大の出来事と言っていいであろう、出産に関連したお話です。

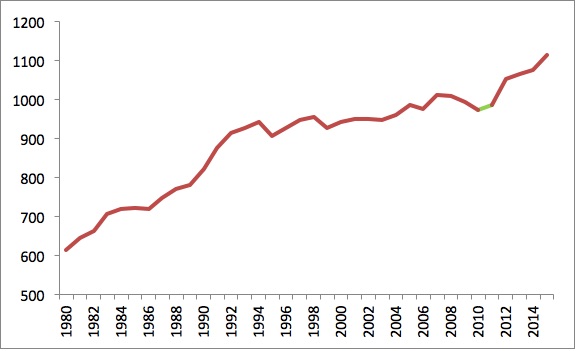

共働き世帯は増加傾向

内閣府「平成28年度男女共同参画社会に関する世論調査」によると、「夫は外で働き、妻は家庭を守るべきである」という考え方に反対と答えた人は54.3%、1992年の34.0%から約20ポイント上昇しています。このような考えを反映して、共働き世帯は1980年から約2倍近く増加しています。

■共働き世帯数の推移

※2010年及び2011年は、岩手県、宮城県及び福島県を除く全国の結果

(厚生労働省「厚生労働白書」、内閣府「平成28年版男女共同参画白書」より作成)

夫婦で借りれば、住宅ローンは多く借りられる?

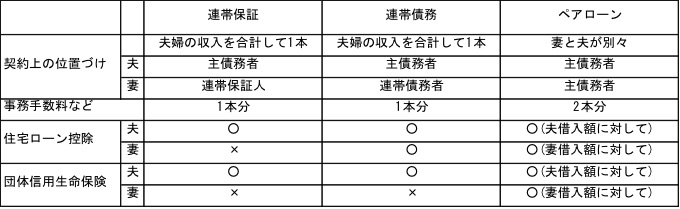

共働き世帯であればより多くの借入を実現するために、妻の収入を合算して、借入額を増加させることが出来ます。夫婦での借入については、「連帯保証」「連帯債務」「ペアローン」という3つのタイプがあります。

〈「連帯保証」「連帯債務」「ペアローン」の違い〉

i) 連帯保証

返済が滞った場合、連帯保証人は主債務者に返済能力があるか否かにかかわらず、主債務者に代わり返済する責任を負います。

連帯保証人は団体信用生命保険の適用がなく、ローン控除が受けられないという点に注意が必要です。

ii) 連帯債務

1つの債務に対して、住宅購入者も配偶者もそれぞれが全額の債務を負うのが連帯債務です。

団体信用生命保険は住宅購入者にしか適用がないですが、住宅ローン控除は夫婦それぞれで受けることが出来ます。

iii) ペアローン

ペアローンは、夫婦それぞれが別の住宅ローンを組むものです。例えば、3000万円の借入を、夫が2000万円、妻が1000万円と分けて借ります。夫も妻もそれぞれが債務者です。ペアローンの場合、妻は夫の借り入れに対し、また夫は妻の借り入れに対して、互いが連帯保証人になり、本人が返済できない場合には返済の責任を負うことになります。

夫と妻がともに借入に対する主債務者となるので、それぞれの借入額に対して団体信用生命保険が適用されます。先ほどのケースの場合、夫に万が一のことがあった場合、2000万円分に関しては、団体信用生命保険で全額完済され、妻の債務(1000万円)はそのまま残ります。

また、住宅ローン控除もそれぞれの借入金額に対して受けることが出来ます。

一方で、ペアローンは2本の契約となるので、事務手数料や印紙代などは2本分かかることに注意が必要となります。

産休・育児休業中は注意が必要

共働きであれば、夫だけの場合に比べて世帯年収も増え、借入額も増える可能性が高くなります。しかし、子育て世帯では注意が必要です。産休・育休中における住宅ローンの借入に関しては、実は、金融機関の審査はシビアです。

産休・育休中にそもそも借りられるか否か、また借入可能金額については、金融機関によっても、その人の職業や勤続年数、年収によっても変わります。また、審査においては基本的には源泉徴収票などをもとに年収を見るため、前年が育休明けの時短勤務だった場合は、減額された収入で判断されてしまいます。ただ、住宅ローンは個別対応の部分もあるので、職場の証明書や給与明細、保有資格等、プラスの評価につながる材料を集めておく必要があります。

そして、収入合算することで借入額が増えますが、それはもちろん、返済額の増額につながります。産休中の収入は休む前の3分の2、育休中の収入は当初半年間は67%、それ以降は50%と減りますし、また、育休の延長など妻が働けない状況になる可能性も考えられますので、「お金を借りるだけでなく返済ができるか」ということを考えてプランニングする必要があります。

ライフプランによっては夫一人でローンを組んだ方が節税になる場合もあります

連帯債務・ペアローンで住宅ローン控除を受けると、夫婦がそれぞれの負担割合に基づいて住宅ローン控除が受けられます。住宅ローン控除が適用されると、年末時点の住宅ローン残高の1%にあたる金額が、支払った所得税から返ってきます(控除しきれなかった場合は、翌年の住民税からも控除される措置があります)。その額は、年間最大40万円、最長10年間受けることができるので、最大400万円のメリットがあります。

しかし、住宅ローン控除は所得税や住民税が発生するのが前提となっています。そもそも、税金は働いていないと課税されません。つまり、産休・育休で年収が0円だと所得税も住民税も発生しせず、住宅ローン控除の恩恵を受けることが出来ません。

(※厳密には、所得税は年収103万円以下の場合、住民税は年収97万円以下の場合、発生しません。)

マイホーム購入後、この先10年に渡って、出産やそれに伴う休職期間が想定される場合、節税の10回のチャンスを全て使い切ることが出来ません。万が一、保育園に入れずに育休期間を延長せざるを得ない場合、また、退職して専業主婦になる場合、夫だけで住宅ローンを組んだ方が、結果的には住宅ローン控除の恩恵を最大限受けることが出来たということも考えられます。

産休・育休中で優遇がある住宅ローン

一方で、出産後1年間は金利を優遇したり、子供1人あたり最長2年間、元金の返済を据え置くことが出来たりと、出産や子育てにおいて優遇措置を設けている金融機関もあります。こうした情報を集めてうまく活用していきましょう。

最後になりますが、「夢のマイホーム…」 と借入額を増やして理想的な住居を手に入れることも大事ですが、それ以上に、将来の家族構成の変化、働き方の変化が起こっても「無理なく返済できるか」をしっかり考えて、戦略的に住宅ローンを組み立てることが重要です。

2017年05月18日(木)